Содержание

Когда дело доходит до защиты онлайн-аккаунтов от мошенничества и мошенничества, KYC оказывается хорошим вариантом. «Знай своего клиента» — это способ идентифицировать клиента от поддельных личностей. Аутентификация KYC означает предоставление доступа клиентам путем подтверждения их личности.

скрывать

Почему аутентификация KYC необходима финансовым учреждениям?

Проверка личности действует как крепкая стена против таких преступлений, как международное отмывание денег и финансирование террористических организаций. Страны и предприятия пострадали от отмывания денег и кражи личных данных. Преступники присоединяются к финансовым каналам, выдавая себя за законных клиентов. Затем они нарушают бизнес-операции своей незаконной деятельностью.

Например, мошенник регистрируется в социальных сетях, предоставляя украденные или поддельные данные и фотографии. Затем он отправляет запросы другим пользователям и может отправлять им сообщения. Там они нацелены на детей и просят у них пароли или номера кредитных карт родителей. Дети считают, что пользователи настоящие, а информацию им дает друг. Затем через это инициируется мошенничество с кредитными картами. В случае, если преступник украл личность другого человека, он может напрямую потребовать плату от друзей настоящего человека.

Если целевой канал оказывает финансовые услуги, последствия преступлений гораздо серьезнее. Если мошенник открывает счет в онлайн-банке или регистрируется на канале цифровых платежей, он может отмывать на нем средства. Для отмывания денег необходимы финансовые каналы для распределения незаконных средств. Цифровая передача платежей, такая как мобильные приложения, может помочь в этом, если она не имеет безопасности аутентификации KYC.

Финансовые преступления сейчас стали более изощренными, поскольку преступники разработали методы, малоуязвимые. Теперь преступнику больше не нужно физически красть у человека наличные. Он может просто получить доступ к счету в онлайн-банке, взломав пароль (посредством фишинга). Это имеет низкий риск из-за анонимности пользователей.

Требования KYC для банков

Они знают, что ваши правила работы с клиентами для банков со временем становятся все более строгими. Причина в том, что финансовые учреждения подвергаются большему риску финансовых преступлений. Местные и глобальные правоохранительные органы также могут наказывать банки или вносить в черный список банки за отсутствие протоколов безопасности аутентификации KYC. В период с 2008 по 2018 год финансовый бизнес столкнулся с штрафами на сумму $26 млрд из-за несоблюдения правил ПОД, KYC и ФТ.

Ниже приведены требования KYC для банков.

- Каждый онбординг-клиент должен быть подтвержден документами, удостоверяющими личность.

- Существующие клиенты должны проходить повторную проверку через регулярные промежутки времени, т. е. с низким уровнем риска через пять лет и с высоким уровнем риска через один год.

- Если существует опасность того, что клиент каким-либо образом связан с преступлением, он должен быть проверен с помощью расширенной комплексной проверки (EDD).

- Для борьбы с отмыванием денег имена клиентов должны быть проверены на предмет соответствия глобальным спискам преступников и политически значимых лиц.

- Активность клиентов, например, кому они отправляют средства и какую сумму, необходимо отслеживать. Если он отправляет деньги лицу, занимающемуся отмыванием денег, или террористической организации, об этой деятельности следует сообщить с помощью процесса, известного как SAR (Сообщение о подозрительной деятельности).

- Проверка биографических данных необходима для всех клиентов и их транзакций.

Как проводится KYC?

Пользователям просто нужно ввести свою личную информацию, загрузить изображения документов, удостоверяющих личность, и сделать селфи. Все проверки выполняются программным обеспечением, здесь мы обсудим некоторые из них.

- Проверка документов: Отмечается подлинность загруженного изображения и подтверждается, что документ является законным. Подтверждено, что удостоверение личности одобрено каким-либо государственным органом или нет.

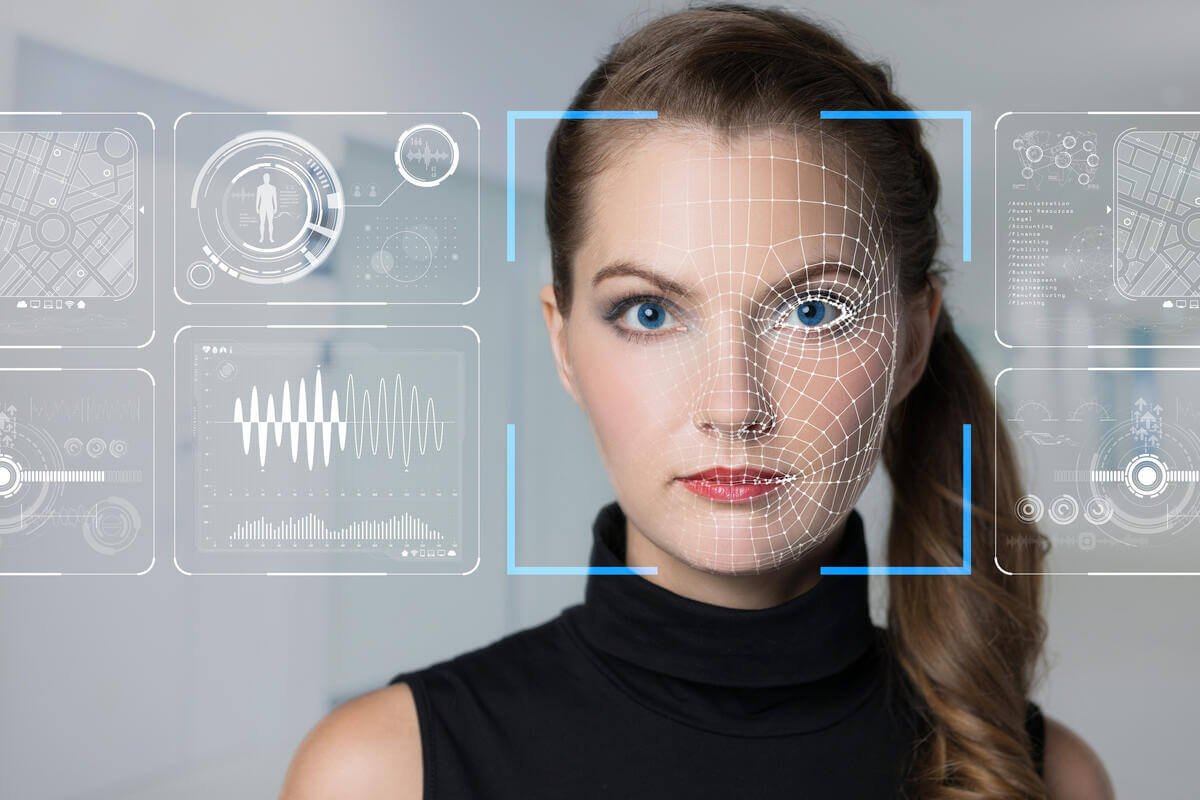

- Распознавание лиц: Селфи и фото на удостоверении личности сравниваются, если они похожи, пользователь верифицируется.

- Извлечение и проверка данных: Детали изображения фиксируются с помощью технологии OCR. Затем эта информация проверяется с помощью введенной пользователем информации.

Некоторые решения также предоставляют услуги видео KYC, в которых проверка выполняется посредством видеоинтервью в реальном времени. Это быстрее и безопаснее, чем обычный процесс KYC. Кроме того, видео можно записать для будущего использования.

Подведем итоги

Поставщики финансовых услуг, особенно банки, должны приобрести решение для аутентификации KYC. Это можно интегрировать в мобильные приложения и веб-сайты, а также через API. Это защитит их каналы от финансовых преступлений и незаконного перевода средств.